从事信托或者相关行业的人员可以明显的感觉到,相较于前几年的火爆,2016年信托发行量大幅回落,并且项目审批难度明显加大,各家信托公司均在收缩业务。很多人在困惑,信托公司到底经历了什么?

一、信托行业现状

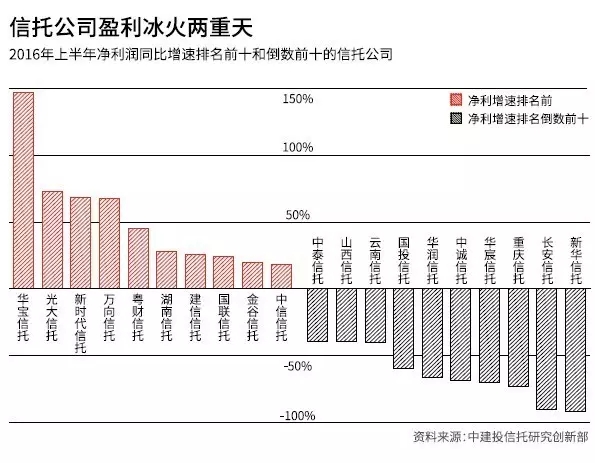

根据目前已披露半年报的56家信托公司数据显示,2016年上半年,56家信托公司平均实现营业收入7.50亿元,同比下降16.10%;实现净利润4.25亿元,同比下降18.57%。

具体而言,净利润负增长的信托公司达30家,较2015年同期多12家,其中7家信托公司降幅超过50%;净利润正增长的26家信托公司中,有12家增幅不及10%。去年同期净利润排名前十的信托公司中,今年上半年仅一家信托公司实现同比正增长,其他九家信托公司均出现不同幅度的净利润负增长。

二、利润下降原因分析

(一)证券市场火爆的偶发因素不再

去年上半年信托公司业绩乐观,其中很大一个因素是信托公司在金融和证券投资领域的业务。但是证券投资市场的火爆毕竟不能一直持续,相较于去年上半年股市的火爆状态,今年信托公司能够从证券市场获得的收益大幅缩水。

(二)业务受限

1、通道业务竞争激烈

由于先前的政策红利,信托公司依据通道业务便可以获得较高的收益,但由于资本市场的不断完善开发,投资者投融资的工具增多,券商资管计划、基金公司等较信托更为灵活、成本更低的投融资业务大幅扩张,极大的压缩了信托公司的通道业务。

2、传统业务收缩

房地产领域信托产品一直都是信托公司主要的传统业务,但如今各家信托公司均在或多或少收缩这一领域的业务。

虽然今年上半年北上广深及杭州、南京等城市房价依然在轮番上涨,但是目前市场上对于房地产行业的走势持看空态度者多,且近两年信托业公开暴露的项目风险也以房地产项目居多。一信托行业从业高管表示,从信托业监管导向看,目标之一是防范风险,其中就包括房地产项目。

同样的,鉴于今年证券市场的不景气,今年证券类信托业务量也比去年有所缩减。

三、潜在的项目风险

今年上半年,在银行业不良贷款双升、债市违约频发吸引大家眼球的的同时,大家似乎忽略了信托业存在的风险事件。去年以来,河北融投、广西有色、渤海钢铁违约,均有信托项目牵涉其中。

信托业协会数据显示,截至一季度末,信托资产管理规模已达16.58万亿元,其中,风险项目规模1110.19亿元,风险项目527个,不良率为0.66%。这个数据看上去离银行不良贷款比率还很远,但是据相关人员介绍,信托业的不良率比数据反映的情况要悲观,现阶段只是暂时被掩盖起来了。

对于不良项目,信托公司对于风险项目的化解方式一般是以自有资金接盘项目,先兑付给投资者,后续再通过诉讼等方式处置资产变现。信托公司通过各种手段接盘项目资产,资产升值后变现获得好的收益固然可喜,但是现在的经济条件下,谁都无法保证项目确实能够按照预期进行处置回收。如果处置顺利,信托公司的损失可能只会是因为陷入诉讼泥潭,影响声誉,如果处置不顺利,那么项目资产的贬值将使信托公司深陷其中,甚至多个项目的叠加有可能拖垮信托公司。

信托公司如何妥善的处理已经存在的或将来可能转化为不良资产的项目,将决定其后期能否轻装上阵,迎接更大的挑战。

四、何去何从

(一)转型路径的探索

传统业务收缩,使得信托公司开始谋求新的出路,其中包括家族信托、和地方政府合作、布局资本市场等尝试,但是至今大多数路径还处于探索阶段。

1、家族信托

据财新网对一家将家族信托作为转型方向的信托公司人士的采访显示,目前公司家族信托规模并没有起来,很难看出对利润的贡献度和转型效果。该人士介绍,业内家族信托做得比较靠前的信托公司,有的规模已过百亿元,但更多是和银行合作,扮演的是通道角色。“信托公司做家族信托,相比银行没有优势,真正要发挥信托公司的破产隔离、避税等优势,需要在制度上有所突破。”

2、地方政府合作

目前已有多家信托公司参与与地方政府合作的PPP业务。不过PPP项目期限长、回报率低,信托产品的收益率不高,令不少信托公司望而却步。在PPP项目中,部分信托公司参与方式为“假股真债”。5月底国家发改委、财政部联合发文,要求避免PPP项目通过固定回报承诺、明股实债等方式变相融资,该政策增加了信托公司参与PPP的难度。

3、布局资本市场

布局资本市场,包括股权投资和证券投资。但是,信托公司布局资本市场业务,不仅面临人才缺乏的短板,而且相比PE、券商等机构,其从人才、经营、资金各方面均不具有优势。

此外,亦有信托公司在探索消费信托、土地流转信托、影视信托、慈善信托、资产证券化等方向。“目前看,转型效果不佳,有些只是流于形式。”一家信托公司的副总经理表示。

(二)后期转型方向

信托公司首先应提高主动管理能力,不能单从数据上追求信托业务规模多大、占比多高。监管层、包括信托公司股东、管理层要转变思维,允许信托公司利润和信托管理规模合理下降,这样信托公司才有时间和空间开展自主管理的转型创新。

此外,信托公司的从业人员也要适当地、健康地增长。目前信托公司业务人员增多,更多是营销团队人员的增多。信托公司更需要增加的是专业能力更强的人员,包括中后台风控、合规人员,以及战略性研究人员等。

值得关注的是,随着资管市场监管政策调整,此前被券商资管、基金子公司竞争蚕食的信托通道业务,或将迎来转机。但通道业务重回信托对规模扩张和收入提高仍是外在的强助推,这种外力究竟能持续多久还不得而知,若信托公司因短期利好而延宕转型,最终可能被当前利好“反噬”。合理利用通道业务带来的利润贡献引入人才、培育主动管理能力,弥补转型所需成本对当期损益的占用,才能避免短期内利润断崖式下滑,并为后期的发展打下良好的基础。

注:文中部分数据来自《财新周刊》。

免责声明:本网站发布的信息,除署名外,均来源于互联网等公开渠道,版权归原著作权人或机构所有。我们尊重版权保护,如有问题请联系我们,谢谢!